Учет спецодежды в организации: бухгалтерский и налоговый. Учет спецодежды в организации: бухгалтерский и налоговый Как списать спецодежду в 1с 8.2

Регламент учета спецодежды выглядит следующим образом:

- Для корректного учета спецодежды важно правильно отразить приход спецодежды:

- Проверить . Счет учета спецодежды на складе — 10.10, в производстве – 10.11.1. Счета учета можно проверить в регистре сведений «Счета учета номенклатуры» (Все функции – Регистры сведений):

- Сформировать документ « » для выдачи спецодежды. В 1С можно использовать ввод списания спецодежды на основании поступления:

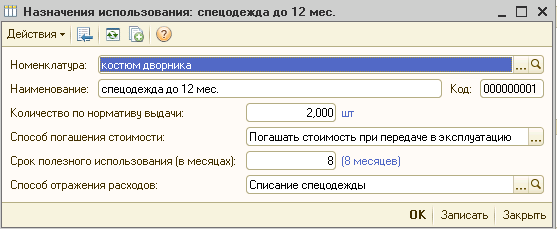

- Важный момент – корректно заполнить справочник «Назначение использования»:

и правильно выбрать способ отражения расходов:

- Закрыть месяц и проверить погашение стоимости спецодежды и спецоснастки, а также формирование временных разниц в 1С (рис.10):

Если в течение отчетного периода были обороты по счетам 10.10 и 10.11, то в списке регламентных операций появляется пункт «Погашение стоимости спецодежды спецоснастки». Этот пункт можно добавить вручную в журнале регламентных операций.

Если в течение отчетного периода были обороты по счетам 10.10 и 10.11, то в списке регламентных операций появляется пункт «Погашение стоимости спецодежды спецоснастки». Этот пункт можно добавить вручную в журнале регламентных операций.

Настройка списания спецодежды

Теперь немного об особенностях справочника «Назначение использования» спецодежды в 1С 8.3. В нашем примере мы оприходовали одним документом поступления две позиции номенклатуры: «Комбинезон рабочий» и «Рукавицы». Эти элементы отличаются сроком полезного использования. Комбинезон предполагается эксплуатировать в течение года, а рукавицы выдаются на 3 месяца.

Получите 267 видеоуроков по 1С бесплатно:

Чтобы правильно учесть затраты во всех видах учета, как в БУ, так и в НУ, создадим для них разные объекты справочника «Назначение использования» с разными наименованиями. Для комбинезона в нашем примере выберем линейный способ погашения стоимости:

а для рукавиц – «Погашать стоимость при передаче в эксплуатацию»:

Сформируем один документ «Передача материалов в эксплуатацию» для комбинезона и аналогичный — для рукавиц. Сравним проводки.

Для рукавиц:

Для комбинезона:

Что видим? Есть отличие, оно заключается в том, что для комбинезона в проводке по дебету 25 счета и кредиту 10.11.1 стоимость в бухгалтерском учете равна нулю. Зато в налоговом учете и по дебету, и по кредиту фигурируют суммы временных разниц (ВР).

В дальнейшем временные разницы будут уменьшаться до полного списания (за все 12 месяцев спишутся в ноль, тоже автоматически). Ежемесячное списание стоимости спецодежды выполняется аналогично начислению амортизации регламентной операцией «Погашение стоимости спецодежды и » при закрытии месяца.

Важно помнить, что погашение начинается в месяце, следующем за месяцем оприходования. В нашем примере для комбинезона погашение начнется в марте:

Стоимость рукавиц спишется сразу в феврале согласно выбранному способу:

Проверка расчета стоимости спецодежды

В заключение посмотрим, что показывают оборотно-сальдовые ведомости, и проверим формирование временных разниц после закрытия периода.

Как видно, в феврале полностью списалась стоимость рукавиц (50 рублей по 25 счету). А вот справка-расчет калькуляции за февраль показывает, что в себестоимость попала только часть суммы (1,39 руб.):

Конфигурация: 1С:Бухгалтерия

Версия конфигурации: 3.0.54.20

Дата публикации: 25.12.2017

Если в организации ведется учет спецодежды, то для начала надо проверить соответствующие настройки в учетной политике.

1) Изменение функциональности программы.

раздел Главное - Функциональность - закладка Запасы ставим галочку "Спецодежда и спецоснастка"

2) Настройка в учетной политики.

Для настройки метода погашения стоимости спецодежды в налоговом учете, необходимо в указать параметры на вкладке "Налоги и отчеты".

Итак, раздел Главное - Учетная политика. Указываем период действия учетной политики. Способ оценки МПЗ (необходимый), Счет учета затрат. Установите флажок "Применяется ПБУ 18 "Учет расчетов по налогу на прибыль организации" и далее переходим по ссылке внизу "Настройка налогов и отчетов"

"Настройка налогов и отчетов".

На вкладке "Система налогообложения" установите нужную форму. (При упрощенной системе, будут недоступны некоторые закладки).

Вкладка "Налог на прибыль" устанавливается способ погашения стоимости спецодежды (при Единовременно могут возникнуть временные разницы, если в БУ будет выбран метод Линейный), в нашем примере выберем "Указывается при передаче в эксплуатацию".

Рассмотрим пример. Организация покупает у поставщика спецодежду, а именно костюмы грузчика летние (куртка и брюки) - 6 штук для 6 рабочих. По предоплате. В организации установлены нормы выдачи спецодежды: костюм грузчика летний - 1 шт. на год. Если у вас возникают проблемы с настройкой программы вы всегда можете освоить курсы бухгалтерии которые помогут вам разобраться с особенностями учета.

1 шаг. Оплата поставщику.

Создаем платежное поручение в разделе Банк и касса - Платежные поручения - Создать

Заполняем документ. В поле "Состояние" ставим Оплачено т переходим по гиперссылке "Ввести документ списания с расчетного счета"

Документ формируется автоматически из ранее заполненного платежного поручения. Проверяем правильность и снимаем галочку "Подтверждено банковской выпиской", т.к. списание денежных средств с расчетного счета еще не произошло.

Итак, операция по списанию денежный средств прошла, устанавливаем флажок. Провести. Для просмотра проводок кн.Дт/Кт

Провести и закрыть.

2 шаг. Учет поступления спецодежды

Выполняем поступление. раздел Покупки - Покупки (акты, накладные) - Поступление - Выбираем "Товары (накладная).

Заполняем документ. Проверяйте, чтобы вид договор был "С поставщиком". Нажимаем кнопку Добавить.

В поле "Номенклатура" выберите поступающую спецодежду (в справочнике "Номенклатура" наименование поступающей спецодежды следует вводить в папку "Спецодежда").

Счет учета 10.10

Проводки сформированные по документы кн. Дт/Кт

Шаг 3. Передача спецодежды к эксплуатацию

Меню: Склад - Спецодежда и инвентарь - Передача материалов в эксплуатацию - кнопка Создать.

Заполняем документ. кн.Добавить выбираем спецодежду, физическое лицо указываем, кому выдается.

В справочнике "Назначения использования" необходимо нажать на кнопку Создать. В открывшейся форме укажите наименование назначения использования, номенклатуру, для которой устанавливается данное назначение использования, количество спецодежды по нормативу выдачи, способ погашения стоимости, срок использования спецодежды, способ отражения расходов при погашении стоимости спецодежды.

Пример проводок которые сформировались кн. Дт/Кт

При проведении документа стоимость спецодежды "Костюм грузчика (летний)", по которой установлен способ погашения стоимости "Погашать стоимость при передаче в эксплуатацию", списывается в дебет счета 20.01 "Основное производство" полностью как в бухгалтерском, так и в налоговом учете (проводка № 7).

Для целей контроля за наличием спецодежды в эксплуатации на стоимость переданной в эксплуатацию спецодежды при проведении документа вводятся записи по дебету забалансового счета МЦ.02 "Спецодежда в эксплуатации" (проводка № 14).

Согласно ст. 221 Трудового Кодекса РФ, на работах с вредными и (или) опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением, работникам бесплатно выдаются сертифицированные специальная одежда, специальная обувь и другие средства индивидуальной защиты, а также смывающие и (или) обезвреживающие средства в соответствии с типовыми нормами, которые устанавливаются в порядке, определяемом Правительством РФ.

Специальная одежда - это средства индивидуальной защиты работников организации. К ним относятся:

- специальная одежда;

- специальная обувь;

- предохранительные приспособления (комбинезоны, костюмы, в том числе изолирующие, куртки, брюки, халаты, полушубки, тулупы, различная обувь, рукавицы, очки, шлемы, противогазы, респираторы, средства защиты лица, средства защиты органа слуха, средства защиты глаз, и другие виды специальной одежды и предохранительных приспособлений).

Работодатель за счет своих средств обязан в соответствии с установленными нормами обеспечивать своевременную выдачу специальной одежды, специальной обуви и других средств индивидуальной защиты, а также их хранение, стирку, сушку, ремонт и замену (ч. 3 ст. 221 ТК РФ).

Бухгалтерский учет спецодежды

Порядок ведения бухгалтерского учета спецодежды определяется Методическими указаниями по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н) (далее - Методические указания).В зависимости от стоимости и срока полезного использования спецодежду можно условно разделить на три категории:

- Первая категория : спецодежда со сроком полезного использования менее 12 месяцев.

- Вторая категория : спецодежда со сроком полезного использования более 12 месяцев, не входящая в состав основных средств по стоимостному критерию согласно ПБУ 6/01 "Учет основных средств» (абз. 4 п. 5 ПБУ 6/01) и учетной политике предприятия.

- Третья категория : спецодежда, входящая в состав основных средств (срок полезного использования более 12 месяцев стоимостью свыше 40 000 руб.).

Спецодежда, которая относится ко второй категории, учитывается в составе материально-производственных запасов, но не может быть единовременно списана на счета затрат. Ее стоимость погашается линейным способом исходя из сроков полезного использования, предусмотренных в типовых отраслевых нормах бесплатной выдачи спецодежды, а также в правилах обеспечения работников спецодеждой (п. 26 Методических указаний).

Для обеспечения контроля за сохранностью спецодежды после ее ввода в эксплуатацию она учитывается на забалансовом счете (п. 23 Методических указаний). В программе "1С:Бухгалтерия 8" для этих целей используется забалансовый счет МЦ.02 "Спецодежда в эксплуатации".

Спецодежда, которая относится к третьей категории, учитывается в порядке, применяемом для учета основных средств.

Налоговый учет спецодежды

Стоимость спецодежды, относящейся к первой и второй категориям, включается в материальные расходы единовременно по мере ввода в эксплуатацию (пп. 3 п. 1 ст. 254 НК РФ).Обратите внимание : В результате учета второй категории спецодежды возникает временная разница, т.к. в бухгалтерском учете стоимость такой спецодежды списывается постепенно (линейным способом), а в налоговом учете списание выполняется единовременно (материальные расходы).

Учет спецодежды в ПП «1С: Бухгалтерия предприятия 8»

Порядок учета спецодежды на складе, отпуска в эксплуатацию и списания ее стоимости на затраты производства должен быть отражен в учетной политике.В программе "1С:Бухгалтерия предприятия 8" для учета спецодежды используются счета 10.10 "Специальная оснастка и специальная одежда на складе", 10.11.1 "Специальная одежда в эксплуатации", а также забалансовый счет МЦ.02 "Спецодежда в эксплуатации".

В данной статье мы рассмотрим три способа погашения стоимости спецодежды :

- погашать стоимость при передаче в эксплуатацию;

- линейный;

- пропорционально объему продукции (работ, услуг).

Разберем особенности учета на примере данной ситуации:

15.06.2013 г. ООО "Восход" приобрело у поставщика ООО "Текстильщик" комбинезон в количестве 5 штук по цене 1 180 руб. (в т.ч. НДС), сапоги резиновые в количестве 7 пар по цене 590 руб. (в т.ч. НДС) и перчатки в количестве 15 пар по цене 33,6 руб. (в т. НДС).

В организации установлены следующие нормы выдачи спецодежды: комбинезон - 1 штука на год, сапоги резиновые - 1 пара на два года.

Поступления спецодежды

Поступление спецодежды, как и любой приобретаемой материальной ценности, отражается при помощи документа «Поступление товаров и услуг». В шапке документа указывается:- склад, на который поступает приобретаемая спецодежда;

- контрагент-поставщик;

- договор, согласно которому производится закупка.

На основании документа «Поступление товаров и услуг» вводятся данные предъявленного поставщиком счета-фактуры. Для ввода счета-фактуры можно перейти по гиперссылке, которая выделена синим цветом в нижней части документа «Поступление товаров и услуг», или воспользоваться закладкой«Счет-фактура».В счете-фактуре необходимо указать входящий номер и дату (рис.2).

В результате проведения документа «Поступление товаров и услуг» формируются проводки, отражающие поступление спецодежды на склад и возникновение задолженности перед поставщиком, а так же величину входящего НДС (рис.3).

Передача спецодежды в эксплуатацию

Выдача спецодежды отражается при помощи документа «Передача материалов в эксплуатацию» (см. рис.4). Перейти к журналу документов можно через меню:Номенклатура и склад - Спецодежда и инвентарь - Передача материалов в эксплуатацию.

При добавлении нового документа на закладке «Спецодежда » указывается список выдаваемой сотрудникам спецодежды (в нашем случае это комбинезон, сапоги резиновые и перчатки) (рис.5).

В столбце «Назначение использования » информация о способе погашения стоимости спецодежды и нормативе выдачи. Рассмотрим детально, какая информация указывается в карточке назначения.

Обратите внимание: Назначение использования задается для каждой номенклатуры отдельно (поле «Номенклатура »), таким образом, созданное назначение использования для комбинезона не может быть использовано в дальнейшем для перчаток. В наименовании назначения использования можно указать, каким образом будет использоваться спецодежда, срок полезного использования(до года или больше года). В карточке назначения указывается количество по нормативу выдачи, способ погашения стоимости (по данным бухгалтерского учета), срок полезного использования в месяцах (важен при использовании варианта погашения «Линейный») и способ отражения расходов (т.е. счет затрат и аналитика, на которые будет производиться списание спецодежды). (см. рисунки 6, 7, 8):

Как говорилось ранее, стоимость спецодежды сроком полезного использования меньше года списывается на расходы сразу в момент выдачи в эксплуатацию (в нашем случае на счет 20 «Основное производство») как в бухгалтерском, так и в налоговом учете, вследствие чего не возникает постоянных и временных разниц. Для такой спецодежды устанавливается способ погашения стоимости «» (рис.6).

Обратите внимание: «Способ погашения стоимости », указываемый в карточке назначения использования, отражает настройку для бухгалтерского учета. В налоговом учете списание стоимости на расходы производится автоматически. Для спецодежды со сроком полезного использования менее года (для которой списание в бухгалтерском и налоговом учете производится одновременно) показатель «Срок полезного использования » содержит вспомогательную информацию для анализа, не влияющую на результаты проведения документа.

Создадим назначение использования для сапог (рис.7). Как отмечалось ранее, если срок полезного использования спецодежды больше 12 месяцев, то в бухгалтерском учете стоимость такой спецодежды будет списываться на расходы постепенно в течение всего срока полезного использования равными долями (линейным способом), а в налоговом учете списание производится единовременно, в результате чего возникает временная разница.

Обратите внимание : В назначении использования имеется возможность указать также способ погашения стоимости «Пропорционально объему продукции (работ, услуг) », но он не применим к спецодежде. Его можно применять только к спец оснастке.

При способе списания стоимости пропорционально объему продукции (работ, услуг) сумма погашения стоимости специальной оснастки определяется исходя из натурального показателя объема продукции (работ, услуг) в отчетном периоде и соотношения фактической себестоимости объекта специальной оснастки к предполагаемому объему выпуска продукции (работ, услуг) за весь ожидаемый срок полезного использования указанного объекта.

Применение способа списания стоимости пропорционально объему продукции (работ, услуг) рекомендуется для тех видов специальной оснастки, срок полезного использования которой непосредственно связан с количеством выпущенной продукции (работ, услуг), например, штампы, пресс-формы, прокатные валки и т.п.

Создадим так же назначение использования для выдаваемых сверх норм перчаток (рис.8).

При выдаче спецодежды сверх норм возникает постоянная разница (ПР) в оценке расходов, поскольку списание спецодежды производится по данным бухгалтерского учета, а в налоговом учете стоимость списания не облагается налогом на прибыль. Постоянная разница возникает один раз в текущем периоде. Таким образом, при списании спецодежды сверх норм корректировка налога на прибыль производится один раз в периоде выдачи спецодежды.

На что требуется обратить внимание при добавлении назначения использования для такой спецодежды?

- В «Способе погашения стоимости » указывается вариант «Погашать стоимость при передаче в эксплуатацию », чтобы в бухгалтерском учете стоимость спецодежды сразу была отнесена на расходы (в нашем случае сч. 91.02) (рис. 8).

- Заполнение «Способа отражения расходов » (рис. 9, 10).

При добавлении нового способа отражения расходов для выбранного счета затрат обязательно указывается аналитика - «Статья затрат» или статья «Прочих доходов и расходов» в зависимости от выбранного счета затрат (рис.10).

В качестве «Субконто 1» для сч.91.02 выступает статья прочих доходов и расходов. Создадим новую статью с наименованием « Спецодежда сверх норм». При добавлении новой статьи важно указать, что в налоговом учете расходы по данной статье являются не принимаемыми при расчете налога на прибыль: в столбце «Принятии к НУ » убираем галочку(рис. 11, 12).

В результате такой настройки в бухгалтерском учете стоимость спецодежды полностью спишется на счет 91.02 «Прочие расходы», а в налоговом возникнет постоянная разница, которая будет влиять на расчет налога на прибыль.

В результате проведения документа «Передача материалов в эксплуатацию» будут сформированы следующие проводки (рис. 13):

Разберем проводки, сформировавшиеся при проведении документа.

Проводкой Дт 10.11.1 Кт 10.10 отражается выдача спецодежды со склада в эксплуатацию.

Стоимость спецодежды «Комбинезон», по которой был установлен способ погашения стоимости «Погашать стоимость при передаче в эксплуатацию », списывается в Дт20.01 полностью как в бухгалтерском, так и в налоговом учете (проводка № 4) в размере 1 000 руб.

Стоимость спецодежды «Сапоги резиновые» с линейным способом погашения стоимости списывается на расходы единовременно только в налоговом учете в размере 500 руб. При этом на счетах 20.01 и 10.11.1 фиксируется возникновение налогооблагаемой временной разницы (проводка №5). Погашение стоимости данной спецодежды в бухгалтерском учете и погашение возникшей временной разницы будет осуществляться ежемесячно в течение всего срока полезного использования при проведении регламентной операции « Погашение стоимости спецодежды и спецоснастки».

Перчатки, которые выдавались сверх норм (проводка №6), в бухгалтерском учете сразу же в полной сумме (20 руб.) списались на прочие расходы (сч. 91.02), а в налоговом учете образовалась постоянная разница, с которой при расчете налога на прибыль будет производиться корректировка налога.

Для контроля за наличием спецодежды в эксплуатации на стоимость переданной в эксплуатацию спецодежды при проведении документа вводятся записи по дебету забалансового счета МЦ.02 «Спецодежда в эксплуатации» (проводки № 7, 8 и 9).

Важно! На всех балансовых счетах всегда должно выполняться равенство БУ=НУ+ПР+ВР (кроме сч.90 и 91, на которых данное равенство может не выполняться на величину НДС).

Чтобы проанализировать выполнение данного требования, при формировании оборотно-сальдовой ведомости в настройках отчета требуется включить «Контроль » выполнения этого равенства (рис.14).

Проведем погашение стоимости за следующий месяц (июль).

Для запуска регламентной операции требуется перейти в меню:Учет, налоги, отчетность- Закрытие периода - Регламентные операции(рис.15).

В результате проведения документа будет сформирована проводка по погашению стоимости сапог (рис.16).

При проведении документа в дебет счета 20.01 "Основное производство" в бухгалтерском учете списывается стоимость спецодежды, рассчитываемая следующим образом: 500 руб. / 24 мес. = 20,83 рублей в месяц. Также фиксируется погашение возникшей в момент выдачи в эксплуатацию налогооблагаемой временной разницы в сумме 20,83 рублей.

Вернемся к месяцу передачи спецодежды в эксплуатацию и рассмотрим, какие проводки будут сформированы при закрытии месяца. Отразим выручку от реализации, оказав услугу стоимостью 11 800 руб. (в т.ч. НДС=18%)(рис. 17).

При проведении документа отразится выручка от реализации и начисление НДС (рис.18).

В нашем примере имеются расходы от передачи в эксплуатацию спецодежды и выручка от оказания услуги. Выясним, каким образом влияют сформировавшиеся постоянные и временные разницы на расчет налога на прибыль. Для этого запустим обработку «Закрытие месяца ».

Меню: Учет, налоги, отчетность - Закрытие периода - Закрытие месяца (рис.19).

Проанализируем проводки, сформированные регламентной операцией «Расчет налога на прибыль » (рис. 20)

С величины бухгалтерской прибыли (8 980 руб.) рассчитывается условный расход по налогу на прибыль:

8 980 * 20% = 1 796 руб.

Дт 99.02.1Кт 68.04.2 1 796 руб.

При передаче в эксплуатацию сапог (со сроком полезного использования 2 года) в налоговом учете в расходы была принята стоимость сапог 500 руб. В бухгалтерском учете эта стоимость будет погашаться в течение срока полезного использования (2 лет), в связи с чем в момент передачи в эксплуатацию сапог возникает налогооблагаемая временная разница (НВР) в размере 500 руб., с которой при закрытии месяца рассчитывается отложенное налоговое обязательство.

Дт 68.04.2 Кт 77 500 руб.*20%=100 руб.

Начиная с месяца, следующего за месяцем ввода в эксплуатацию, стоимость сапог будет погашаться в бухгалтерском учете и начнет погашаться возникшее в месяце передачи в эксплуатацию отложенное налоговое обязательство. Погашение возникшего ОНО будет производиться в течение оставшегося срока полезного использования равными долями:

Дт 77 Кт 68.04.2 500 руб./24 мес.*20%=4,17 руб.

Поскольку в текущем месяце организацией была выдана спецодежда сверх норм, то при формировании проводки Дт 91.02Кт 10.11.1 возникла постоянная разница. С возникшей постоянной разницы рассчитывается постоянное налоговое обязательство (ПНО) в размере 20 руб.* 20% = 4 руб.

Дт 99.02.3 Кт 68.04.2 4 руб.

Рассчитанный налог на прибыль в размере 1 700 руб. распределяется по видам бюджета: на федеральный и региональный.

1 700 руб. / 20 % * 2 % = 170 руб. в Федеральный бюджет (проводка №1)

1 700 руб. / 20 % * 18 % = 1 530 руб. в Региональный бюджет (проводка №2)

170 руб. + 1 530 руб. = 1 700 руб.

Рассмотрим, какие проводки будут сформированы в следующем месяце. Для удобства расчета снова отразим выручку от реализации на сумму 11 800 руб. (в т.ч. НДС=18%).

При проведении регламентной операцией «Расчет налога на прибыль » за июль будут сформированы следующие проводки (рис. 22).

С бухгалтерской прибыли (9 979,15 руб.) рассчитывается условный расход по налогу на прибыль (1 995, 83 руб.):

9 979,15 * 20 % = 1 995,83 руб.

Дт 99.02.1 Кт 68.04.2 1 995,83 руб.

В июле начинает погашаться отложенное налоговое обязательство 77Кт 68.04.2 на сумму4,17 руб. На данную величину корректируется налог на прибыль, который с учетом отложенного налогового обязательства составил 2 000 руб.

Рассчитанный налог на прибыль в размере 2 000 рублей распределяется на Федеральный бюджет (2%) и Региональный (18%).

2 000 руб. / 20 % * 2 % = 200 руб. (проводка №1)

2 000 руб. / 20 % * 18 % = 1 800 руб. (проводка №2)

Проводки, сформированные при закрытии июля, будут формироваться в течение 23 последующих месяцев (до момента погашения стоимости сапог) при условии, что не возникнет дополнительных постоянных и временных разниц.

Справка-расчет налоговых активов и обязательств

Отчет « Справка-расчет налоговых активов и обязательство» предназначен для анализа суммы постоянных и временных разниц в оценке активов и обязательств.Печатная форма отчета является учетным документом, утверждающим порядок признания постоянных и временных разниц в оценке активов и обязательств в месяце формирования отчета.

Перейти к справке можно через пункт меню: Учёт, налоги, отчетность - Закрытие периода - Закрытие месяца - Справки-расчеты.

Информация в отчете разделена на два блока:

- раздел, касающийся постоянных разниц, с которых рассчитываются постоянные налоговые активы и обязательство;

- раздел, отражающий временные разницы, с которых рассчитываются отложенные налоговые активы и обязательства (рис.24, 25).

Проанализируем данные отчета за июнь. На рисунке 24 мы видим, что в июне была признана постоянная разница в размере 20 рублей, возникшая при списании спецодежды сверх норм (перчатки). После закрытия месяца в графе 7 рисунка 21 с возникшей постоянной разницы рассчиталось постоянное налоговое обязательство в размере:

20 руб. *20 % = 4 руб.

На рисунке 25 отражается величина признанной временной разницы в размере 500 руб. от передачи в эксплуатацию сапог, с которой рассчитывается отложенное налоговое обязательство:

500 руб. * 20 % = 100 руб.

Сформируем справку-расчет налоговых активов и обязательств за июль (рис.26).

Как видно из рис.26, в июле справка-расчет сформировалась только в части «Отложенные налоговые активы и обязательства» (в июле происходит погашение отложенного налогового обязательства).

Во второй графе рис.26 («Признаны ранее») отражается признание временной разницы в размере 500 рублей, возникшее в прошлом месяце. Погашение признанной налогооблагаемой временной разницы производится ежемесячно в размере:

500руб. /24 мес.=20,83 руб.

Погашение отложенного налогового обязательства.

Специальная одежда предназначена для индивидуальной защиты работников, например, при работе во вредных производствах или для защиты от загрязнений, разберем, как ведется учет спецодежды в 1с Бухгалтерия 8, ред.2.

Учет спецодежды в 1с зависит от срока ее эксплуатации и стоимости. Так спецодежда со сроком полезного использования менее 12 месяцев будет учитываться в составе материальных расходов и в бухгалтерском и в налоговом учете. Спецодежда со сроком службы более 12 месяцев и стоимостью менее 40 000 рублей учитывается по-разному в бухгалтерском и налоговом учетах. В бухгалтерском учете она учитывается в составе МПЗ, но ее стоимость погашается линейным способом в зависимости от срока полезного использования. В налоговом учете такая спецодежда списывается сразу на материальные расходы. В этом случае возникает временная разница. И спецодежда со сроком службы более 12 месяцев и стоимостью более 40 000 рублей учитывается как основные средства, а в налоговом учете как амортизируемое имущество.

Учет спецодежды в 1с Бухгалтерия 8

Рассмотрим, как учитывать спецодежду со сроком использования менее 12 месяцев в 1с Бухгалтерия 8, ред.2.

Например, ООО «Веда» приобрело костюм дворника 2 шт. по цене 2 000 руб. (НДС сверху 18%). Затем костюм дворника был передан в эксплуатацию в количестве 2 шт.

Первый документ – это документ «Поступление товаров и услуг», который можно найти на закладке «Покупка». Вид операции «Покупка, комиссия». В новом документе указываем контрагента, договор и склад. В нижней части документа добавляем или выбираем наименование спецодежды, в нашем примере «костюм дворника». У нас это новый элемент, поэтому для его добавления в справочник «Номенклатура» заходим в папку «Спецодежда». К данной папке «привязан» счет учета 10.10 «Специальная оснастка и специальная одежда на складе». Далее указываем количество, цену, ставку НДС и проводим документ. Если поставщик предоставил счет-фактуру, указываем его номер и дату.

По документу сформированы проводки:

Дт 10.10 Кт 60.01 поступил костюм дворника без НДС

Дт 19.03 Кт 60.01 НДС

Когда спецодежда будет передана в эксплуатацию, на основании документа «Поступление товаров и услуг» можно сформировать документ «Передача материалов в эксплуатацию».

Здесь нужно указать подразделение, куда передается спецодежда, физическое лицо, назначение использования и количество.

В нашем примере срок службы спецодежды 8 месяцев, поэтому в назначение использования указываем наименование «Спецодежда до 12 мес.», способ погашения стоимости — Погашать стоимость при передаче в эксплуатацию, срок полезного использования – 8 мес. и способ отражения расходов – списание на 20 счет.

Проводим документ и смотрим проводки:

Дт 10.11.1 Кт 10.10 передана спецодежда с эксплуатацию

Дт 20.01 Кт 10.11.1 погашена стоимость спецодежды

Спецодежда и спецоснастка — вид товарно-материальных ценностей, списание которых при передаче в производство (эксплуатацию) производится в особом порядке. Ранее они назывались малоценными и быстроизнашивающимися предметами (МБП) или попросту малоценкой .

Рассмотрим, как оформляются операции по движению спецодежды и спецоснастки в 1С Бухгалтерия Предприятия 8.2 на примере редакции 3.0 .

Приобретение спецодежды и спецоснастки.

Приобретение спецодежды и спецоснастки отражается в 1С Бухгалтерия Предприятия документом «Поступление товаров и услуг» с видом операции «Покупка, комиссия». Подробно об этом документе я рассказывала .

При добавлении номенклатуры в документ вводим новый элемент справочника « » в группу «Спецодежда» (или «Спецоснастка», в зависимости от того, что мы приобретаем). Помещать новые элементы справочника в заранее определенные группы не обязательно, но желательно для того, чтобы впоследствии при операциях с этой номенклатурой автоматически подставлялись (для этих групп они описаны заранее).

Передача спецодежды и спецоснастки в эксплуатацию.

Операции передачи спецодежды и спецоснастки в производство регистрируются в программе при помощи документа «Передача материалов в эксплуатацию».

При выдаче спецодежды необходимо указать физическое лицо, которому передается спецодежда.

В строке табличной части указывается счет передачи спецодежды в эксплуатацию (по умолчанию подставляется из настроек счетов учета номенклатуры).

Для передачи спецоснастки в производство используется тот же документ, но для спецоснастки предназначена отдельная закладка «Спецоснастка»:

Как видим, на этой закладке реквизита «Физическое лицо» нет. Но необходимо заполнять реквизит «Местонахождение» — в нем указывается цех, в который передается спецоснастка.

Отдельно хочу рассмотреть реквизит «Назначение использования». Он предназначен для отражения способа погашения стоимости спецодежды и спецоснастки на расходы и обязателен для заполнения в любом случае.

Описываются способы погашения стоимости спецодежды и спецоснастки в справочнике «Назначение использования».

Спецодежда в основном списывается на расходы при передаче в эксплуатацию, и для описания ее назначения использования реквизит «Способ погашения стоимости» будет «Погашать стоимость при передаче в эксплуатацию».

Реквизит «Количество по нормативу выдачи» предназначен для автоматической подстановки в документы передачи материалов в эксплуатацию.

От срока полезного использования зависит порядок погашения стоимости спецодежды (спецоснастки). Если срок более 12 месяцев, то в бухгалтерском учете стоимость спецодежды будет списываться на материальные расходы линейным способом в зависимости от срока использования, а в налоговом учете ее стоимость сразу списывается на материальные расходы.

Особенность спецоснастки в ее длительном сроке использования при стоимости менее 40 тысяч рублей, что делает невозможным отнесение ее к основным средствам.

Способ погашения стоимости спецоснастки может быть линейным или пропорционально объему продукции (работ, услуг). В последнем случае требуется ежемесячно вводить документ «Выработка материалов», который предназначен для регистрации объема произведенной продукции для погашения стоимости спецоснастки в эксплуатации.

Реквизит «Способ отражения расходов» определяет дебет проводки по списанию стоимости спецодежды (спецоснастки) — в нем описывается производственный счет (20 или 25), подразделение затрат и аналитика — номенклатурная группа и статья затрат.

Документ формирует проводки по балансовым счетам 10.10 и 10.11, а также в дебет забалансовых счетов учета материальных ценностей МЦ.

Погашение стоимости спецодежды и спецоснастки.

Если стоимость спецодежды списывается на расходы в момент передачи в эксплуатацию, то документ «Передача материалов в эксплуатацию» также формирует проводку по ее списанию.

Если стоимость спецодежды и спецоснастки списывается в течение срока ее эксплуатации, то проводки по бухгалтерскому учету по погашению ее стоимости формируются в конце месяца при закрытии месяца. Для погашения стоимости спецодежды и спецоснастки предусмотрена отдельная регламентная операция «Погашение стоимости спецодежды и спецоснастки».

Регламентная операция при проведении формирует следующие проводки:

Как видим, сумма по налоговому учету относится к временным разницам.

Списание спецодежды и спецоснастки из эксплуатации.

Для отражения в программе операций по списанию из эксплуатации спецодежды и спецоснастки предназначен документ «Списание материалов из эксплуатации».

Его можно ввести на основании документа «Передача материалов в эксплуатацию» или отдельно.

В случае когда документ введен на основании передачи в эксплуатацию, табличные части документа будут автоматически заполнены данными документа-основания.

Если документ вводится отдельно, то строки его можно заполнять подбором или при помощи кнопки «Заполнить» сделать это по остаткам малоценки в эксплуатации или по остаткам не списанной из эксплуатации спецодежды (спецоснастки) с истекшим сроком.

Для списания спецоснастки те же действия можно выполнить на закладке «Спецоснастка». При этом нужно обязательно заполнить реквизит «Местонахождение», выбрав подразделение, из которого списываем спецоснастку.

Закладка «Списание расходов» заполняется в случае когда списывается спецодежда, стоимость которой не погашена, и ее требуется погасить при списании.

По умолчанию установлен способ списания расходов, указанных при передаче эксплуатации в назначении использования. Но при необходимости его можно изменить, указав другой счет затрат. Для этого нужно выбрать способ списания расходов «В дебет счета, указанного в документе». При этом на закладке появятся реквизиты для выбора счета дебета и его аналитики.

При проведении документ формирует проводки по кредиту счетов МЦ.02 (МЦ.03). В случае, когда списывается спецодежда (спецоснастка), не списанная полностью на затраты, формируются проводки по списанию оставшейся суммы.

Как видим, в нашем случае происходит списание стоимости спецоснастки, приходящейся на этот месяц, на счет, указанный в назначении использования. А оставшаяся стоимость списывается на счет, указанный в документе списания на закладке «Списание расходов».

Также формируется проводка по списанию спецоснастки с забалансового счета МЦ.03 «Спецоснастка в эксплуатации».

Видеоурок :